¿Sabes por qué los siguientes métodos de pago son tendencia en 2021?

El sector de los sistemas de pago sigue experimentando importantes cambios, algo que no se puede ignorar en el comercio electrónico. La reciente pandemia también ha sido responsable de acelerar la velocidad de la digitalización.

En Europa, cada vez más usuarios esperan poder decidir libremente cómo pagar sus compras, ya sea a través de carteras digitales, transferencias instantáneas o aplicaciones móviles. Conocer y aceptar los sistemas de pago preferidos por los consumidores de los distintos países aumenta la tasa de conversión en las tiendas online.

¿Qué tendencias debes tener en cuenta en tu negocio?

5 sistemas de pago top en 2021

No podíamos dejar pasar la oportunidad de contarte cuáles son los sistemas de pago más populares del eCommerce en 2021.

En este post, analizamos el presente y el futuro de los sistemas de pago más utilizados desde una perspectiva global. Te recomendamos que tomes nota de ellos:

1. Los pagos invisibles

Los pagos invisibles son formas de pago que se realizan sin el uso de efectivo o tarjetas de crédito. ¿Cómo es posible? Gracias a los avances técnicos en los sistemas de pago basados en el reconocimiento de la voz o la biometría facial. En la actualidad, muchos dispositivos móviles pueden desbloquearse con sólo poner la cara frente a la pantalla del aparato.

Este uso ampliamente aceptado de la biometría en el móvil ha sido la base técnica para desarrollar soluciones de pago cara a cara. Como resultado, se agiliza el proceso de compra, se aumenta la seguridad y se mejora la experiencia del cliente. Muy pronto, el pago presencial podría estar disponible en las tiendas y en los distintos medios de transporte de Europa y del resto del mundo.

Algunos ejemplos de empresas que ya utilizan esta tecnología son el grupo hostelero Vienna y Payment Innovation, AliExpress y Smile-to-Pay.

2. Pagos omnichannel

Mucha gente tiende a confundir las estrategias omnichannel y el comercio unificado. Mientras que la primera busca integrar todos los canales de contacto, el segundo pretende integrar toda la gestión del negocio en una única plataforma digital.

El comercio unificado permite a los minoristas ofrecer una experiencia de compra moderna y fluida basada en el modelo de venta omnicanal. No sólo reduce el abandono en los carritos de la compra, sino que también aumenta la flexibilidad y permite los pagos con un solo clic.

En pocas palabras, una plataforma de pagos omnicanal es una solución completa para el procesamiento de pagos. Incorpora todos los procesos de pago de la empresa juntos, ofreciendo una visión única de su cliente. Si se utiliza con precisión, puede ofrecer un viaje personalizado y agradable al cliente en cualquier canal de compra.

Los minoristas se han dado cuenta de que la mejor manera de ofrecer diferentes métodos de pago a sus clientes y de sobrevivir a un mercado cada vez más digitalizado es el comercio electrónico. En sus tareas habituales, recogen un gran volumen de datos en diferentes canales de contacto, desde las redes sociales hasta las encuestas y los puntos de venta. Y eso está bien, pero conlleva la nueva necesidad de organizar, analizar y transformar estos datos en información valiosa.

La respuesta a este problema está en el comercio unificado a través de las pasarelas de pago. ¿Por qué utilizar diferentes herramientas cuando podría gestionar su negocio desde una única plataforma?

3. Apps eWallet

Son billeteras electrónicas que permiten las mismas prestaciones que un monedero físico. Entre sus principales ventajas, encontramos: la facilidad de uso a la hora de pagar una compra gracias a la tecnología NFC (Near Field Communication); la fácil digitalización de los pagos; el ahorro de tiempo y costes en la facturación; la realización de pagos sin necesidad de llevar efectivo o tarjetas de crédito; etc.

Entre el 50% y el 80% de la población adulta bancarizada internauta tiene instalada la aplicación de su banco principal y la utiliza con frecuencia, según los últimos datos recogidos en el informe de Minsait.

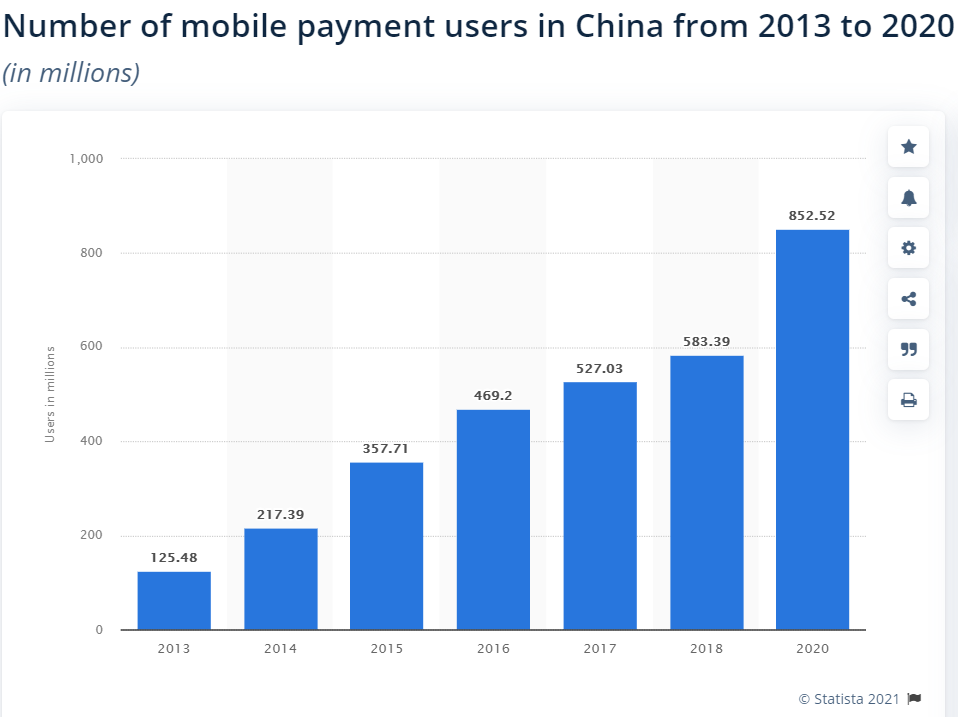

En los últimos años, en las poblaciones más bancarizadas, como en China, el número de usuarios de pagos móviles ha pasado de 583 millones en 2018 a 852 millones en 2020. Los pagos digitales se están volviendo tan predominantes que la gente ha pasado en breve de un modelo financiero basado en tarjetas a otro dominado por los monederos electrónicos.

Por ejemplo, Alipay y WeChat tomaron decisiones inteligentes al introducir wallets electrónicos en sus aplicaciones. Han creado una sólida propuesta de valor para el cliente al desplegar los pagos no como un fin en sí mismo, sino como una puerta de entrada a un amplio ecosistema digital de productos y servicios.

Fuente: Statista

Fuente: Statista

4. Pago con tarjeta tokenizada

Los pagos con tarjeta son uno de los métodos de pago más utilizados en todo el mundo y permiten realizar y pagar las compras con un identificador vinculado a la cuenta del comprador. La tokenización de la tarjeta es un componente dinámico que se puede añadir a este tipo de pagos, un método de seguridad de pago cada vez más implantado en el eCommerce por las ventajas que ofrece: seguridad, confianza y facilidad.

Los pagos tokenizados protegen el número PAN bajo un sistema de encriptación que emite un código único con dígitos (token) que sustituye al PAN durante la transacción. De este modo, si un usuario realiza un pago a través de un servicio de pago tokenizado, los datos que se envían a la red de tarjetas son un token en lugar de los datos de la cuenta del titular. Este es, sin duda, uno de los mejores sistemas de protección de datos que se pueden integrar en el ecosistema de los pagos electrónicos.

5. Pagos por móvil

Son pagos o transacciones financieras realizadas a través de dispositivos móviles, como un smartphone o una tableta. Gracias al desarrollo y al uso generalizado de los smartphones, han surgido aplicaciones de pago especializadas que agilizan los tiempos de tramitación e implementan nuevas medidas de seguridad.

Los pagos a través de aplicaciones móviles siguen aumentando en la actualidad y han impactado drásticamente en los comportamientos de las marcas y los consumidores. El informe Global Mobile Payment Users Report de eMarketer ha descubierto que alrededor de 92,3 millones de personas de más de 14 años son los principales usuarios de los pagos móviles en EE.UU. El mismo fenómeno se produce en España, donde el 74% de los consumidores de entre 18 y 35 años se muestran muy confiados a la hora de pagar con sus smartphones.

Según un reciente estudio de Juniper Research, el número de usuarios únicos de monederos electrónicos superará los 4.400 millones en todo el mundo en 2025. La investigación también muestra que los monederos electrónicos lideran alrededor del 70% del crecimiento a medida que los pagos móviles se expanden por los mercados.

Además, el estudio ha revelado que los pagos con código QR representarán el 40% de todas las transacciones con monedero electrónico a nivel mundial en 2025. En países como China es cada vez más habitual pagar mediante códigos QR o enlaces. AliPay y WeChat han cambiado por completo el pago en taxis, supermercados y todo tipo de tiendas mediante el uso de pagos con códigos QR. Lo mismo ocurre en la India, donde RuPay ha puesto en marcha una forma moderna de que comerciantes y compradores intercambien fondos mediante una interfaz basada en el código QR, lo que lo convierte en el canal favorito para agilizar y aumentar los pagos electrónicos.

¿Qué pasa cuando un usuario no puede elegir su método de pago preferido?

Supongamos que eres dueño de una tienda online de ropa deportiva en España y vendes productos a diferentes países de la Unión Europea. Entre ellos, Bélgica, Alemania y Países Bajos. Los métodos de pago más populares en estos países son diferentes, por lo que las preferencias de tus clientes belgas, alemanes y holandeses a la hora de pagar sus compras por internet también lo serán.

¿Crees que la mejor opción es ofrecer un solo método de pago para todos? O por el contrario, ¿deberías optar por un sistema de pago global con diferentes métodos integrados en función del país?

Lo mejor será optar por esta segunda opción, con una pasarela de pagos que integre diferentes medios adaptados a las preferencias locales de tus clientes. Por ejemplo: iDEAL para consumidores holandeses, Bancontact para usuarios belgas y Klarna (Sofort) para alemanes, entre otros. Lo que consigues con este sistema de pagos es cobrar a tus clientes a través de los métodos con los que se sienten familiarizados y en los que confían. Para tu negocio, esto significa más ventas, más conversión y mejor experiencia de los usuarios.

Cuando esto no es posible, alrededor del 70% de los consumidores cancelan sus pedidos y abandonan el carrito de la compra, según el informe D/A Retail eCommerce 2020.

Si dudas, llámanos. En PayXpert te estamos esperando.